Еще осень на дворе, а компания Cisco уже опубликовала свои показатели за первый финансовый квартал 2017 года (как видите, финансовый год зачастую не совпадает с календарным). Доходы Ciscо достигли $12,4 млрд (из расчета на 8 категорий продуктов и одну категорию услуг), а чистая прибыль по GAAP составила $2,3 млрд. Конечно, не совсем правильно сравнивать текущие показатели компании с прибылью за прошлый год в связи с недавними приобретениями (например, Worklife) и продажей активов. Тем не менее за первый финансовый квартал 2017 года Cisco обнародовала следующие цифры:

- Общие доходы компании выросли на 1%;

- Прибыль от реализации продукции компании снизилась на 1%, а выручка от предоставления услуг выросла на 7%;

- Продажи в Южной и Северной Америке упали на 1%, в Европе, на Ближнем Востоке и в Африке составили остались без изменений, а в АТР (Азиатско-Тихоокеанском районе) выросли на 6%;

- Продажи продуктов Cisco для обеспечения безопасности выросли на 6%, а продажи технологий мультисервисных сетей нового поколения (NGN) — на 6%;

- Продажи решения для совместной работы (наш любимый ВКС сегмент) упали на 6%, зато объем предзаказов в этой области увеличился на 14%.

Показатель рентабельности Cisco по-прежнему составляет около 65%. Производственные издержки выросли на $254 млн и включили в себя $411 млн расходов на “реорганизацию и другие затраты”. Скорее всего, последний пункт вызван сокращением персонала компании на 7%, о чем Cisco объявляла ещё три месяца назад.

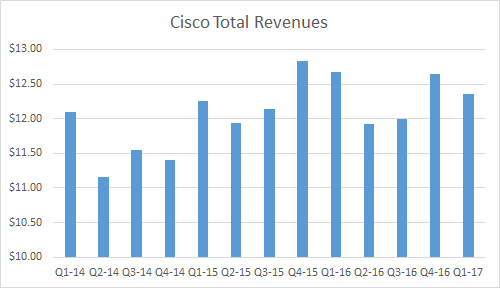

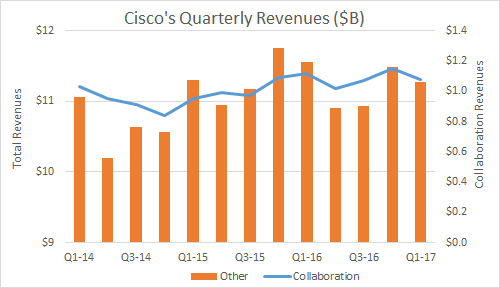

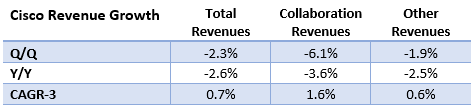

Теперь давайте оглянемся назад и проанализируем финансовые показатели Cisco за последние три года, в том числе и сегмент ВКС и совместной работы.

- Для наглядности мы округлили числа, чем и объясняются незначительные различия между нашей статьей и статистикой Cisco;

- Показатели Cisco, представленные выше, публикуются по итогам финансовых кварталов;

- Cisco также предоставляет статистику по отдельным сегментам бизнеса компании, однако эти показатели основаны на календарных кварталах;

- В сегменте совместной работы Cisco доступна только примерная разбивка прибыли. Около 25% прибыли в сегменте совместной работы приходится на продажи оборудования для видеоконференцсвязи, включая видеофоны; еще 25% прибыли составляют инструменты для совместной работы через Интернет (WebEx, CMR, Spark). Оставшиеся 50% доходов приходятся на продажи контакт центров, систем управления вызовами, голосовых телефонов и “другого”. Пока неясно, входит ли в категорию совместной работы интернет вещей.

В целом, Cisco демонстрирует стабильную поквартальную прибыль: за последние два года показатели держатся в диапазоне от $12 до $12.75 млрд. А рост Cisco замедлился: последние три года темп роста выручки не превышает 0,7%, а в одном из кварталов он даже был отрицательным. То же самое касается сегмента совместной работы. Через несколько недель ожидается более подробный отчет от Cisco о сегменте совместной работы компании в целом и видеоконференцсвязи в частности. Итак, какие факторы повлияли на показатели экономического роста Cisco (или точнее на его отсутствие)?

- Сложно сдвинуть бизнес с мертвой точки, когда годовые доходы приблизились к отметке $50 млрд. Это относится практически ко всем крупным компаниям за исключением Huawei. Хотя компания Huawei гораздо больше Cisco, ее показатели непрерывно растут (благодаря продажам мобильных телефонов и партнерствам с международными операторами связи).

- Макроэкономика. Этим все сказано: экономический рост замедлился по всему миру.

- Затянувшаяся предвыборная кампания в США и всеобщая неуверенность на этом фоне коснулась большинства предприятий: крупные компании решили придержать инвестиции до лучших времен.

- Многие клиенты, использующие инструменты совместной работы, постепенно переключаются на облачные технологии, что приводит к падению продаж клиентского оборудования по всему миру. Кроме того, изменения коснулись и общего бизнес-цикла предприятий: произошел переход от капитальных затрат к операционным. Все эти факторы приводят к кратковременному сокращению прибыли. Впрочем, Cisco, судя по всему, сама толкает своих клиентов в этом направлении, чем только ухудшает свое положение.

- Не стоит забывать, что главный конкурент Cisco в секторе совместной работы — это Microsoft Skype for Business и Office 365. Тут и так все ясно: Microsoft — нешуточный соперник. Кроме того, каждый уважающий себя реселлер ВКС и аудиовизуальных технологий предлагает своим клиентам облачные решения, что тоже не способствует росту прибыли Cisco.

- Ну и конечно же Cisco Spark. Интересный продукт с большим потенциалом, но даже очень перспективным решениям сложно наращивать обороты в короткие сроки. Возможно недавнее изменение ценовой политики и изменение состава пакетных приложений Cisco сможет помочь продвижению Spark.